Thị trường vốn: Lành mạnh để phát triển bền vững

Giải pháp bền vững cho thị trường là minh bạch thông tin để nhà đầu tư có đủ cơ sở để tự đánh giá khả năng sinh lời của khoản đầu tư, dựa trên sức khoẻ của doanh nghiệp phát hành trái phiếu.

Ảnh minh họa

Ảnh minh họaTheo số liệu thống kê của FiinPro, trong tháng 5/2022 có khoảng 25.000 tỷ đồng trái phiếu doanh nghiệp được phát hành trên thị trường trong nước, lượng phát hành này đã tăng nhẹ so với tháng 4 khoảng 16.500 tỷ đồng.

Mặc dù giá trị huy động vốn trên thị trường trái phiếu doanh nghiệp đã tăng trở lại trong hai tháng gần đây, song vẫn giảm khoảng 30% so với 3 tháng đầu năm. Doanh nghiệp quay trở lại thị trường biểu hiện rõ nhất trong tháng 5, đã có 8 doanh nghiệp bất động sản phát hành trái phiếu huy động được gần 7.000 tỷ đồng, trong khi tháng 4 không có đợt phát hành nào của công ty bất động sản. Ông Johnathan Pincus - Cố vấn kinh tế cao cấp của Chương trình Phát triển Liên hợp quốc (UNDP) cho rằng, Việt Nam đang hướng tới mục tiêu trở thành nước có thu nhập cao hơn thì mức độ đầu tư và hiệu quả vốn đầu tư phải cao hơn rất nhiều so với hiện tại. Bất động sản không phải là lĩnh vực duy nhất đang thiếu vốn. Trong tương lai Việt Nam sẽ cần nguồn vốn lớn hơn để phát triển nhiều lĩnh vực mới liên quan tới đô thị hoá, biến đổi khí hậu, tăng trưởng xanh… Với hệ thống chính sách và pháp luật như hiện tại, ông Pincus đánh giá, Việt Nam sẽ còn nhiều thách thức để huy động nguồn vốn giải quyết các vấn đề này.

Thực tế những sai phạm thời gian qua gắn với phát hành trái phiếu doanh nghiệp khiến cho nhiều quan điểm lo ngại trái phiếu doanh nghiệp đi đôi với rủi ro. Trong khi nhiều lĩnh vực ngành nghề như tài chính, chứng khoán, vật liệu xây dựng, điện, nước… đều thông qua kênh này để huy động vốn trung dài hạn. Vì vậy, không thể vì những sai phạm của một vài cá nhân trên thị trường mà quản lý thị trường cực đoan và quan đi sự phát triển thị trường vốn.

TS. Cấn Văn Lực - Thành viên Hội đồng tư vấn Chính sách tiền tệ quốc gia nhận định, thị trường vốn Việt Nam quy mô nhỏ, sản phẩm chưa đa dạng, trong khi nhu cầu vốn trung và dài hạn của nền kinh tế rất lớn. Giai đoạn 2022-2025 Việt Nam cần 3,15 triệu tỷ đồng/năm vốn đầu tư toàn xã hội. Ngoài vốn tín dụng ngân hàng, cần huy động 700.000 - 1.000.000 tỷ đồng/năm từ nguồn vốn khác. Điều đó cho thấy thị trường vốn trong nước còn rất nhiều tiềm năng để phát triển.

Từ góc độ quỹ đầu tư, ông Don Lam - Tổng giám đốc VinaCapital chia sẻ, các quỹ của tập đoàn này đang có hơn 20.000 nhà đầu tư trong và ngoài nước, trong đó tăng trưởng nhanh nhất là nhà đầu tư trong nước. Điều này cho thấy xu hướng chuyên nghiệp hoá trên thị trường đang diễn ra nhanh hơn. Nhiều doanh nghiệp lớn có dòng tiền dồi dào đã tìm đến các quỹ của VinaCapital để uỷ thác thay vì tự rót vốn, nhờ đó họ tập trung vào hoạt động sản xuất cốt lõi của mình.

Mặc dù đầu tư trong nước đang gia tăng, song ông Don Lam cho rằng, việc thu hút thêm được nhà đầu tư nước ngoài sẽ tạo lực đẩy mạnh hơn cho thị trường. Hiện nay vấn đề vướng mắc lớn nhất đối với nhà đầu tư nước ngoài chính là quy định về giới hạn sở hữu tại các doanh nghiệp Việt Nam. “Quy định này khống chế số lượng cổ phiếu mà nhà đầu tư nước ngoài có thể mua vào, khiến cho họ phải trả các khoản phí đắt đỏ nếu muốn đầu tư thêm. Việc giới hạn sở hữu cũng khiến tài sản có tính thanh khoản thấp và do tính thanh khoản thấp nên các doanh nghiệp, dự án sẽ bị định giá thấp hơn so với tiềm năng và lợi nhuận của họ”, ông Don Lam phân tích thêm.

Các chuyên gia tài chính cho rằng, chính sách phát triển đối với thị trường vốn cần thông thoáng hơn, giảm bớt các quy định, thủ tục hành chính. Điển hình như thị trường trái phiếu doanh nghiệp, do nguồn vốn trái phiếu có tính linh hoạt, lãi suất cao hơn nên sẽ ít điều kiện hơn tín dụng ngân hàng. Điều kiện huy động vốn cũng dựa trên thỏa thuận giữa doanh nghiệp phát hành và nhà đầu tư và hạn chế các quy định hành chính.

Trả lời phiên chất vấn trước Quốc hội ngày 8/6 vừa qua, Bộ trưởng Tài chính Hồ Đức Phớc cũng khẳng định, hiện không có chủ trương siết chặt hay hạn chế trái phiếu doanh nghiệp. Bởi trái phiếu doanh nghiệp là một kênh huy động vốn rất hiệu quả cùng với các ngân hàng thương mại để huy động vốn cho các doanh nghiệp, đóng góp vào sản xuất kinh doanh của nền kinh tế. Tuy nhiên, việc huy động này phải đúng pháp luật; phải minh bạch và không được lợi dụng việc huy động này để sử dụng tiền sai mục đích, đưa tiền này vào bất động sản hay các mục đích khác mà không đóng góp cho nền kinh tế.

Đồng quan điểm, ông Nguyễn Quang Thuân - Tổng giám đốc FiinGroup cho biết, việc kiểm soát kênh trái phiếu là cần thiết, nhưng giải pháp bền vững cho thị trường là minh bạch thông tin để nhà đầu tư, có đủ cơ sở để tự đánh giá khả năng sinh lời của khoản đầu tư, dựa trên sức khoẻ của doanh nghiệp phát hành trái phiếu.

Trong khi đó, một số quan điểm khác cho rằng, quy định giám sát mục đích sử dụng vốn trái phiếu phát hành vẫn mang nặng tính hành chính. Hiện đa số các nước không quản lý theo cách này mà sử dụng xếp hạng tín nhiệm để xác định mức độ rủi ro và để nhà đầu tư tự đưa ra quyết định dựa trên khẩu vị rủi ro và khả năng tài chính của mình.

Bên cạnh đó, các giải pháp khác cần thực hiện là tăng cường minh bạch thông tin nhà phát hành và sản phẩm trái phiếu, cụ thể là chuẩn hóa bản cáo bạch như thị trường chứng khoán, duy trì công khai thông tin suốt vòng đời của trái phiếu. Khi đó, các nhà đầu tư sẽ có đủ thông tin để tự tin đầu tư.

Ông Don Lam cho biết, để mở rộng quy mô của thị trường vốn cần bổ sung thêm hàng hoá vào thị trường, trong đó có việc đẩy mạnh cổ phần hoá DNNN, hoàn thiện khuôn khổ pháp lý cho quỹ hưu trí độc lập, tăng cường các sản phẩm phái sinh trên thị trường chứng khoán để giảm thiểu rủi ro và tăng tính thanh khoản cho thị trường. Bên cạnh đó cần tăng cường các dịch vụ tài chính huy động ngắn hạn như: vốn mạo hiểm, trái phiếu xanh, hoạt động niêm yết chéo…

Kế thừa bề dày kinh nghiệm từ ngân hàng mẹ – 6 năm liền được vinh danh là Ngân hàng SME tốt nhất tại Malaysia, ngày 11/12 Ngân hàng Hong Leong Việt Nam (HLB) tiên phong mang đến giải pháp số hóa toàn diện, giúp các hộ kinh doanh an tâm thích nghi với lộ trình chuyển đổi từ thuế khoán sang kê khai.

Giới phân tích cho rằng đà tăng lãi suất gần đây không chỉ mang tính mùa vụ mà phản ánh nhu cầu điều chỉnh cần thiết sau giai đoạn dài mất cân đối giữa tăng trưởng tín dụng và tiền gửi. Yếu tố này sẽ gây áp lực mạnh lên lãi suất trong thời gian tới...

Các ngân hàng sẽ ngừng chấp nhận hộ chiếu làm giấy tờ tùy thân để thực hiện giao dịch thanh toán, rút tiền hoặc sử dụng thẻ đối với khách hàng là công dân Việt Nam kể từ ngày 1/1/2026.

Trong bối cảnh nhu cầu tín dụng tăng tốc mạnh vào những tháng cuối năm nhưng dòng tiền gửi vào hệ thống ngân hàng lại suy yếu, các ngân hàng buộc phải nâng lãi suất huy động và đẩy mạnh phát hành trái phiếu để đảm bảo nguồn vốn cho vay...

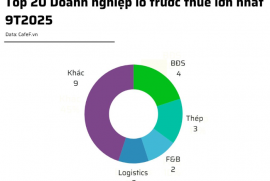

Ngành Bất động sản, Logistics (Cảng biển, Vận tải biển), Thép và F&B chiếm số lượng đông đảo nhất trong danh sách với 4 công ty BĐS, 3 công ty thép, 2 công ty logistics và 2 công ty F&B.