Muốn cắt 'khối u' nợ xấu phải xử lý được tài sản đảm bảo

Nhiều năm qua, các cơ quan chức năng đã nỗ lực làm mới chính sách để xử lý nợ xấu của hệ thống các tổ chức tín dụng (TCTD).

Thế nhưng các báo cáo kết luận thanh tra công bố gần đây lại lộ ra nhiều hồ sơ tín dụng quy mô lớn được cấp cho một khách hàng trong điều kiện thiếu sót, vi phạm quy định. Đồng thời nhiều khoản nợ xấu được giấu đi bằng cách phân loại nợ sai.

Xử lý nợ, công việc của quốc gia

Theo Thanh tra Chính phủ, trong giai đoạn 2013-2017, tỷ lệ nợ xấu của hệ thống TCTD có xu hướng giảm. Tại thời điểm triển khai Đề án 843 (ngày 30-6-2013), tỷ lệ nợ xấu 4,46%. Đến cuối năm 2015, nợ xấu giảm còn 2,55% và đến cuối năm 2017 còn 1,99%, đạt kết quả ở mức dưới 3%.

Tuy nhiên, tỷ lệ nợ xấu giảm dưới 3% do được bán cho Công ty quản lý tài sản của các TCTD Việt Nam (VAMC). Giai đoạn này, nợ xấu bán VAMC/tổng số nợ xấu được xử lý chiếm 43%. Nếu tính cả số nợ đã bán cho VAMC chưa xử lý, thực chất tỷ lệ nợ xấu của toàn hệ thống TCTD cuối năm 2015 là 6,3%, cuối năm 2017 là 4,5%.

Đầu năm nay, NHNN cho biết tỷ lệ nợ xấu nội bảng đến cuối tháng 2 là 2,91%, tăng so với mức 2,46% vào cuối năm 2016; mức 1,49% vào cuối năm 2021 và mức 2% vào cuối năm 2022. Đồng thời, NHNN nhận thấy có một số khoản chưa phải là nợ xấu nhưng có nguy cơ chuyển nợ xấu (như các khoản nợ được cơ cấu lại và giữ nguyên nhóm nợ, đầu tư vào trái phiếu doanh nghiệp (DN) với mục đích cơ cấu lại nợ, các khoản phải thu khó đòi, lãi dự thu phải thoái...).

Trên cơ sở đó, NHNN xác định tổng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn thành nợ xấu của hệ thống các TCTD đến cuối tháng 2 ước chiếm tỷ lệ 5% so với tổng dư nợ.

Có thể thấy, nợ xấu nhiều năm nay vẫn luôn là nỗi băn khoăn thường trực của nền kinh tế. Nợ xấu tuy là câu chuyện của các NHTM nhưng xử lý nợ xấu đã trở thành công việc chung, khi các năm qua hàng loạt chính sách được ban hành để phá “cục máu đông”.

Sau khi thành lập VAMC để hỗ trợ xử lý nợ xấu, Quốc hội ban hành Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của TCTD và kéo dài thời hạn áp dụng đến hết ngày 31-12-2023. Hiện tại, Dự thảo Luật Các TCTD (sửa đổi) đã luật hóa một số quy định tại Nghị quyết 42 để hỗ trợ TCTD xử lý nợ.

Về góp ý chính sách, TS. Nguyễn Trí Hiếu, chuyên gia tài chính NH, đề xuất luật cần có một chương riêng về chuyển nhượng tài sản đảm bảo của khoản nợ với các quy định thông thoáng. Vì một trong những vướng mắc lớn nhất của nợ xấu là vấn đề thi hành án. Các chế tài xử lý nợ xấu vừa qua chưa đủ chặt chẽ và hiệu quả để các nhà băng có thể xử lý dứt điểm nợ xấu.

Ngoài ra, cần nâng tầm sàn giao dịch mua bán nợ, tạo cơ sở pháp lý phù hợp nhưng đơn giản để tất cả thành phần kinh tế đều có thể tham gia. Sàn giao dịch đó cần thiết kế theo hướng có thể mua bán cả nợ xấu lẫn nợ tốt, để NH cần tiền có thể bán nợ và ai có tiền có thể mua nợ để làm tài sản. Vị chuyên gia này đề nghị cần tính tới cơ chế chứng khoán hóa các khoản nợ như các nước phát triển.

Ông Nguyễn Tạo, Phó Trưởng đoàn chuyên trách Đoàn đại biểu Quốc hội tỉnh Lâm Đồng, đề xuất xử lý nợ xấu phải có sự phối hợp của Bộ Tài nguyên - Môi trường trong vấn đề đất đai, của Bộ Tư pháp trong quá trình thực hiện thủ tục tố tụng, thi hành án dân sự, của Bộ Xây dựng trong các vấn đề thủ tục pháp lý của các dự án hình thành trong tương lai…

Hiện các luật về đất đai, kinh doanh bất động sản và các TCTD đang sửa đổi. 3 luật này liên quan mật thiết với nhau, nên cần tiếp tục hoàn chỉnh các cơ chế, chính sách để bảo đảm các TCTD xử lý dứt điểm nợ xấu.

Người trong cuộc nên như thế nào?

Khi các nỗ lực “làm mới” chính sách để giải quyết nợ xấu càng ngày càng tích cực, cũng là lúc cần nhìn lại việc cấp tín dụng của các nhà băng, để có những ứng xử thỏa đáng hơn từ các bên liên quan. Vì ngoài các món nợ xấu đến từ khó khăn của DN trong hoạt động kinh doanh, nhiều khoản nợ xấu hoặc những khoản lẽ ra là nợ xấu nhưng được che giấu đã lộ ra khi thanh tra vén bức màn bí mật.

Tại kết luận về việc thực hiện đề án tái cơ cấu, xử lý nợ xấu NH giai đoạn 2013-2017 mới đây, Thanh tra Chính phủ cho biết tại 5 TCTD đã phát hiện nhiều thiếu sót, vi phạm ở các bước của quy trình cấp tín dụng.

Kết luận cũng chỉ ra tình trạng tập trung tín dụng cho một khách hàng, một dự án thông qua cho vay các khách hàng độc lập để tránh vi phạm quy định của Luật Các TCTD qua nhiều hình thức.

Một là, cho vay để góp vốn theo các hợp đồng hợp tác đầu tư kinh doanh ký với chủ đầu tư dự án, bản chất là giải ngân vốn cho chủ đầu tư để thực hiện dự án.

Hai là, cho vay để góp vốn vào các công ty con, mua lại phần vốn góp của các cổ đông công ty sở hữu dự án thuộc dự án, bản chất là vay vốn thành lập DN để mua lại một phần dự án thông qua hình thức mua lại phần vốn góp của DN dự án.

Ba là, cho vay để nhận chuyển nhượng và đầu tư cùng dự án, nhưng khách hàng vay không trực tiếp thực hiện dự án, mà vay vốn để chuyển cho chủ đầu tư thông qua hình thức ký hợp đồng nguyên tắc về việc chuyển nhượng các phân khu thuộc dự án.

Phải chăng các nhà băng “chủ động” đưa mình vào bẫy rủi ro vì các mục đích kinh doanh riêng, rồi dùng cách này, cách khác để che giấu nợ xấu?

Báo cáo của Kiểm toán Nhà nước về Chuyên đề thực hiện Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020, cũng nêu nhiều TCTD xác định tỷ lệ nợ xấu không đúng hướng dẫn của NHNN; không tính toán đầy đủ các khoản nợ tiềm ẩn thành nợ xấu (nợ cơ cấu, trái phiếu DN tiềm ẩn nợ xấu, các khoản phải thu khó đòi, lãi dự thu phải thoái nhưng chưa thoái…).

Thậm chí, nếu tính toán, xác định lại, một số TCTD không đạt được mục tiêu về kiểm soát tỷ lệ nợ xấu dưới 3%. Báo cáo cũng nêu những đơn vị có nợ xấu ở mức 3,7%, 8,6%, 8,41%, 8,5%, cá biệt có NH nợ xấu lên tới 13,4%.

Kế thừa bề dày kinh nghiệm từ ngân hàng mẹ – 6 năm liền được vinh danh là Ngân hàng SME tốt nhất tại Malaysia, ngày 11/12 Ngân hàng Hong Leong Việt Nam (HLB) tiên phong mang đến giải pháp số hóa toàn diện, giúp các hộ kinh doanh an tâm thích nghi với lộ trình chuyển đổi từ thuế khoán sang kê khai.

Giới phân tích cho rằng đà tăng lãi suất gần đây không chỉ mang tính mùa vụ mà phản ánh nhu cầu điều chỉnh cần thiết sau giai đoạn dài mất cân đối giữa tăng trưởng tín dụng và tiền gửi. Yếu tố này sẽ gây áp lực mạnh lên lãi suất trong thời gian tới...

Các ngân hàng sẽ ngừng chấp nhận hộ chiếu làm giấy tờ tùy thân để thực hiện giao dịch thanh toán, rút tiền hoặc sử dụng thẻ đối với khách hàng là công dân Việt Nam kể từ ngày 1/1/2026.

Trong bối cảnh nhu cầu tín dụng tăng tốc mạnh vào những tháng cuối năm nhưng dòng tiền gửi vào hệ thống ngân hàng lại suy yếu, các ngân hàng buộc phải nâng lãi suất huy động và đẩy mạnh phát hành trái phiếu để đảm bảo nguồn vốn cho vay...

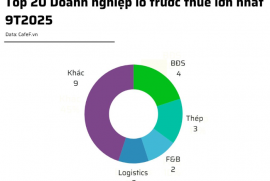

Ngành Bất động sản, Logistics (Cảng biển, Vận tải biển), Thép và F&B chiếm số lượng đông đảo nhất trong danh sách với 4 công ty BĐS, 3 công ty thép, 2 công ty logistics và 2 công ty F&B.