Làm gì để hạn chế “Tân Hoàng Minh bản sao”

Qua vụ việc trái phiếu doanh nghiệp (TPDN) của Tân Hoàng Minh đã có rất nhiều đề xuất của chuyên gia nhà đầu tư (NĐT), yêu cầu cơ quan quản lý phải kiểm tra, giám sát việc sử dụng vốn, mục đích TP, cũng như đặt ra câu hỏi phải làm sao để NĐT nhận diện TP chất lượng thấp. Nếu nhìn vào thực tế và kinh nghiệm các nước, câu trả lời là những cách đặt vấn đề này sẽ "rất không khả thi".

Ảnh minh họa

Ảnh minh họaVì sao vậy? Đó là vì cách đặt vấn đề tập trung vào vai trò của cơ quan quản lý hoặc tìm cách để NĐT nhỏ lẻ ít kinh nghiệm có thể đánh giá được TP nào có chất lượng để mua, là cách đặt vấn đề sai.

Cách đặt vấn đề sai

Trước tiên, quay ngược lại giai đoạn 2004-2008, các đơn vị xếp hạng tín nhiệm chuyên nghiệp hàng đầu thế giới S&P, Fitch và Moody's xếp hạng sai rất nhiều TP chủ chốt ở Mỹ. Liệu chúng ta cho rằng NĐT cá nhân hay cơ quan quản lý vốn dĩ rất hạn hẹp về thời gian cũng như nguồn lực, có thể làm tốt hơn những đơn vị xếp hạng tín nhiệm này?

Vào giai đoạn 2007-2008, những tổ chức đầu tư lớn như Goldman Sachs đã bán rất nhiều sản phẩm bị các thượng nghị sĩ Mỹ gọi là “những thương vụ rác” trong các phiên điều trần ở quốc hội. Thời điểm đó, Goldman Sachs chủ yếu phục vụ tầng lớp siêu giàu và tổ chức lớn, chưa mở rộng phục vụ khách thu nhập tầm trung như lúc này, và số đó vẫn mua lầm TP.

Liệu NĐT cá nhân ở Việt Nam có thể làm tốt hơn nhóm NĐT tổ chức và siêu giàu của Mỹ? Nếu chúng ta muốn biết các tổ chức và cá nhân siêu giàu ở Mỹ đã sai lầm như thế nào, 2 tiếng ngồi xem lại bộ phim “The Big Short” đủ để nhắc nhở chúng ta về điều đó.

Về mặt nguồn lực, những tổ chức hậu kiểm thị trường SEC của Mỹ hay FCA của Anh cũng chỉ có hơn chục người trong các đơn vị kiểm tra, giám sát riêng cho từng thị trường. Còn Ủy ban Chứng khoán Nhà nước của Việt Nam chắc hẳn cũng không được cấp nguồn lực để kiểm tra mấy trăm TP đã phát hành riêng lẻ ngoài thị trường. Chưa hết, TP là lĩnh vực rất phức tạp.

Nếu đưa cho một chuyên gia tài chính loại TP bất kỳ, muốn người đó thu thập thông tin, phân tích, tìm hiểu, đặc biệt là với DN chưa niêm yết trong khoảng thời gian 1-2 tuần có thể là nhiệm vụ bất khả thi. Người ta cho vài thông tin trên tờ A4, và chuyên gia có thể “mò” ra được bao nhiêu thứ, trong khoảng thời gian ngắn? Nếu kéo dài quá vài tháng lại bị chỉ trích là làm quá chậm, cản trở thị trường phát triển.

Nói vậy để thấy, yêu cầu cơ quan quản lý rà soát chặt chẽ, yêu cầu NĐT nhận diện được TP là tốt hay không tốt là đánh đố người ta. Bản thân người viết đang làm một nghiên cứu về các báo cáo đánh giá TP. Điều tôi nhận ra là các báo cáo TP khó đọc hơn rất nhiều so với báo cáo định giá cổ phiếu.

Lấy thí dụ máy tính theo thuật toán học máy chấm điểm “dễ đọc” của các báo cáo TP chỉ bằng một nửa, thậm chí 1/5 báo cáo khuyến nghị cổ phiếu. Không chỉ vậy, tôi đã thử lấy một số báo cáo TP bất kỳ đưa cho 2 bạn nghiên cứu sinh tiến sĩ và 2 đồng nghiệp là chuyên gia về thị trường tài chính đọc và kiểm tra độ hiểu về thuật ngữ trong báo cáo. Kết quả, nhiều thuật ngữ trong báo cáo TP đã không được các chuyên gia này hiểu đúng.

Thị trường TP vì vậy không hề đơn giản như người ta tưởng, và vai trò của những chủ thể trên thị trường không phải ai cũng hiểu hết. Nhiều người vẫn nhầm lẫn giữa những nhà phân tích và khuyến nghị mua bán TP (bond analyst) của công ty chứng khoán với vai trò của các nhà phân tích xếp hạng tín nhiệm TP (credit rating analyst). Vì vậy, những yêu cầu minh bạch thông tin, rồi yêu cầu kiểm soát chặt, nói dễ nhưng khó đi vào thực tiễn, dễ dẫn đến cách làm qua loa, đối phó.

Cách tiếp cận đúng là như thế nào?

Đầu tiên, chúng ta đừng vì vài trường hợp sai trái mà siết lại quá chặt, hay đặt những yêu cầu không thực tế lên vai nhà quản lý, hoặc đẩy hết vấn đề cho NĐT dưới chiêu bài “công bố thêm thông tin” rồi thôi.

Nhà quản lý có thể vì muốn bảo vệ mình mà đẻ ra hàng loạt “giấy phép con”, dẫn đến tình trạng đóng băng thị trường TP, lại quay về thời kỳ trước, xóa đi những thành quả đạt được của việc nuôi dưỡng thị trường TP thành kênh vốn quan trọng, giúp nền kinh tế bớt phụ thuộc vào vốn tín dụng ngân hàng. Thay vào đó, chúng ta nên dựa vào những định chế có vai trò bảo vệ NĐT.

Định chế thứ nhất là các đơn vị xếp hạng tín nhiệm TP. Dù các định chế này đã có sai lầm trong giai đoạn 2007-2008 ở Mỹ, hay với Trung Quốc 2 năm nay, việc xếp hạng TP thành rủi ro thấp, trung bình, cao vẫn rất hữu ích. Bởi việc này có tính chất định hướng, dẫn dòng vốn đi vào nơi phù hợp với khẩu vị rủi ro của NĐT tương đối chính xác. Như vậy, bắt buộc tất cả TP phát hành phải có xếp hạng tín nhiệm mới được bán cho NĐT cá nhân có thể là bước đi ban đầu.

Chúng ta không thần thánh hóa giải pháp này. Trung Quốc hiện nay đang gặp phải tình huống nhiều công ty xếp hạng TP nội địa có chất lượng xếp hạng thấp và nhiều TP được các công ty xếp hạng tín nhiệm nội địa ở mức ổn định, vẫn đang rơi vào nguy cơ vỡ nợ. Tuy nhiên, có xếp hạng vẫn tốt hơn là vàng thau lẫn lộn. Việc cơ quan quản lý cấp phép cũng như kiểm tra quy trình và chất lượng xếp hạng tín nhiệm của vài công ty cung cấp dịch vụ xếp hạng tín nhiệm, vẫn khả thi hơn là kiểm tra hàng trăm loại TP trên thị trường.

Định chế thứ hai để bảo vệ NĐT là mô hình quỹ đầu tư TP, nhất là các quỹ đầu tư TP rủi ro cao, để đáp ứng khẩu vị của nhóm NĐT chấp nhận đầu tư vào các TP rủi ro cao mang lại lợi suất cao, nhưng không đủ thời gian và kiến thức để đánh giá các TP đó. Nói cách khác, việc phân tích và quản trị danh mục TP nên đưa về cho dân chuyên nghiệp.

Ngoài ra, tăng cường giám sát và phạt nặng những tổ chức làm môi giới bán TP cho khách hàng cá nhân không giải thích rõ ràng, gây nhầm lẫn và lợi dụng mối quan hệ, niềm tin của NĐT để bán cho họ các TP rủi ro cao nhằm thu lợi ích lớn về phía mình. Khi các tổ chức này biết mình có thể bị phạt nặng với số tiền cao hơn cả doanh thu bán được TP, họ sẽ phải giảm bớt việc bán sản phẩm đầu tư bất chấp để kiếm hoa hồng.

| Không thể quét sạch được TP rủi ro cao. Quan trọng có nhiều giải pháp nhằm giảm bớt càng nhiều càng tốt TP “rác” để thị trường lành mạnh hơn. |

Kế thừa bề dày kinh nghiệm từ ngân hàng mẹ – 6 năm liền được vinh danh là Ngân hàng SME tốt nhất tại Malaysia, ngày 11/12 Ngân hàng Hong Leong Việt Nam (HLB) tiên phong mang đến giải pháp số hóa toàn diện, giúp các hộ kinh doanh an tâm thích nghi với lộ trình chuyển đổi từ thuế khoán sang kê khai.

Giới phân tích cho rằng đà tăng lãi suất gần đây không chỉ mang tính mùa vụ mà phản ánh nhu cầu điều chỉnh cần thiết sau giai đoạn dài mất cân đối giữa tăng trưởng tín dụng và tiền gửi. Yếu tố này sẽ gây áp lực mạnh lên lãi suất trong thời gian tới...

Các ngân hàng sẽ ngừng chấp nhận hộ chiếu làm giấy tờ tùy thân để thực hiện giao dịch thanh toán, rút tiền hoặc sử dụng thẻ đối với khách hàng là công dân Việt Nam kể từ ngày 1/1/2026.

Trong bối cảnh nhu cầu tín dụng tăng tốc mạnh vào những tháng cuối năm nhưng dòng tiền gửi vào hệ thống ngân hàng lại suy yếu, các ngân hàng buộc phải nâng lãi suất huy động và đẩy mạnh phát hành trái phiếu để đảm bảo nguồn vốn cho vay...

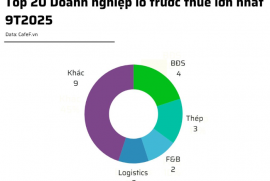

Ngành Bất động sản, Logistics (Cảng biển, Vận tải biển), Thép và F&B chiếm số lượng đông đảo nhất trong danh sách với 4 công ty BĐS, 3 công ty thép, 2 công ty logistics và 2 công ty F&B.