Chưa thể bỏ hạn mức tín dụng

Để tiến đến bỏ cơ chế hạn mức tín dụng cần có lộ trình thích hợp, chuẩn bị và vận hành hiệu quả các công cụ chính sách thay thế.

Cấp hạn mức TTTD là chính sách quan trọng trong kiểm soát nợ xấu, góp phần kiềm chế lạm phát

Cấp hạn mức TTTD là chính sách quan trọng trong kiểm soát nợ xấu, góp phần kiềm chế lạm phátHệ lụy lớn nếu bỏ ngay

Năm tháng đầu năm nay tín dụng đã tăng khoảng 8%, tức đã đạt 2/3 so với định hướng tăng trưởng tín dụng (TTTD) 12% đặt ra cho cả năm nay và nhiều NHTM cho biết đã sắp “cạn” room tín dụng được cấp hồi đầu năm, trong khi nhu cầu vốn vẫn đang tiếp tục gia tăng trong bối cảnh nền kinh tế và hoạt động sản xuất kinh doanh đang chuyển nhanh về trạng thái bình thường.

Thực tế ấy khiến việc liên tục trong thời gian gần đây có nhiều ý kiến cho rằng NHNN cần bỏ cơ chế hạn mức TTTD. Các luồng ý kiến này cho rằng đây là công cụ đã “lạc hậu” vì hiện nay gần như không còn nước nào áp dụng; trong khi “sức khỏe” của các TCTD hiện cũng tốt hơn nhiều so với trước đây khi đa số đã đáp ứng được theo Basel II thậm chí Basel III; hơn nữa NHNN đã có các công cụ điều hành để kiểm soát tín dụng (như tỷ lệ dư nợ tín dụng/vốn huy động (LDR), tỷ lệ dự trữ bắt buộc, tỷ lệ vốn ngắn hạn cho vay trung dài hạn và các tỷ lệ an toàn khác)…

Tuy nhiên cũng có một số vấn đề cần làm rõ. Trước hết, các thách thức gia tăng đang đặt điều hành CSTT ở thế tiến thoái khó khăn hơn và trong đó điều hành tín dụng có lẽ là khó khăn lớn nhất. Bởi vậy theo các chuyên gia, nếu “vắng bóng” cơ chế hạn mức tín dụng, mọi chuyện sẽ rất nhanh chóng hướng theo ngã rẽ khác. Ví như, một cuộc đua lãi suất có thể xảy ra nếu cơ chế này bị loại bỏ. Hệ lụy sau đó nữa thì còn vô số, trong đó chắc chắn có vấn đề nợ xấu vọt tăng và KTVM rơi vào bất ổn.

PGS. TS. Quách Mạnh Hào cho biết, ở các thị trường tài chính phát triển, câu chuyện dòng chảy tín dụng sẽ được tự điều chỉnh mà không cần cơ chế quản lý hạn mức tín dụng, nhờ hai yếu tố rất quan trọng là tỷ lệ an toàn vốn (CAR) và cơ chế Kiềm chế tín dụng (Credit Rationing - cơ chế tự dừng cho vay khi rủi ro tăng dần, trong đó có việc các ngân hàng có thể từ chối cấp tín dụng ngay cả khi khách hàng sẵn sàng trả mức lãi suất theo yêu cầu hoặc cao hơn).

Tuy nhiên ở một thị trường mới nổi và còn non trẻ như Việt Nam, việc chưa có được sự “tự điều chỉnh” như thị trường “kiểu sách” - cụm từ PGS. TS. Quách Mạnh Hào dùng để nói có thể thị trường tài chính ở các nước đã phát triển - và dễ dàng đi vào thị trường “kiểu lách”, tức là lách luật cũng không quá khó hiểu. Do đó, theo chuyên gia này, dù là giải pháp hành chính nhưng cơ chế cấp hạn mức tín dụng đã và đang mang lại hiệu quả. “Nếu bỏ hạn mức tín dụng ngay bây giờ, chúng ta sẽ thấy tín dụng tăng trưởng ào ạt, và có thể sẽ phải có thêm vài cái VAMC nữa”, chuyên gia này ví von về khả năng nợ xấu có thể bùng phát nếu để TTTD “tự do”.

Nhưng phải sẵn sàng lộ trình

Việc bỏ đi cơ chế hạn mức tín dụng càng không phù hợp trong tình thế lưỡng nan hiện nay khi bối cảnh bên ngoài đang đối mặt với nguy cơ “đình - lạm”; trong nước dù kinh tế phục hồi, nhu cầu tín dụng của doanh nghiệp tăng cao, song cùng lúc đó các rủi ro, đặc biệt là sức ép lạm phát gia tăng và nguy cơ nợ xấu tăng mạnh đang hiện hữu. Trong khi với tỷ lệ vốn tín dụng trên GDP đang ở mức rất cao hiện nay, bất kỳ biến động lớn nào trong nền kinh tế cũng có thể ảnh hưởng ngay tới hệ thống ngân hàng. Ngược lại, một khi các ngân hàng gặp vấn đề như mất khả năng chi trả sẽ gây hệ lụy tới nền kinh tế. Việc “buông” cho TTTD tự do trong thời điểm hiện nay chính là một trong những tiền đề có thể gây ra những hệ lụy trên.

Do đó, làm sao cân đối, hài hòa được các giải pháp, trong đó có giải pháp về điều hành tín dụng để có lợi nhất đối với ổn định KTVM và hỗ trợ tháo gỡ khó khăn cho DN và người dân, nhưng không chủ quan đối với lạm phát, nợ xấu là những vấn đề hóc búa đặt ra hiện nay. Như Thống đốc NHNN Nguyễn Thị Hồng trong trả lời chất vấn trước Quốc hội mới đây đã khẳng định: “Từ góc độ của các TCTD sẽ mong muốn TTTD nhiều, nhưng NHNN phải đứng ở trên góc độ điều hành KTVM. Nếu đáp ứng yêu cầu của các TCTD thì CSTT sẽ không đạt được mục tiêu kiểm soát lạm phát, đặc biệt là trong bối cảnh hiện nay”.

Trong khi nhìn lại lịch sử hơn 10 năm trở lại đây từ khi áp dụng hạn mức TTTD, rõ ràng cơ chế này đã góp phần rất quan trọng giúp KTVM ổn định, kiềm chế lạm phát và quan trọng nhất là giữ được thị trường tiền tệ ổn định với mặt bằng lãi suất đi xuống, không còn xuất hiện các cuộc đua lãi suất như trước đây.

Bên cạnh đó hiện hệ thống ngân hàng vẫn chưa phát triển đồng đều và đang trong quá trình tái cơ cấu. Chưa kể, hiện gánh nặng lo vốn cho nền kinh tế đang đặt lên vai hệ thống ngân hàng, kể cả vốn trung dài hạn, trong khi nguồn vốn của các ngân hàng chủ yếu là ngắn hạn.

Vì vậy việc kiểm soát TTTD, đặc biệt là tín dụng trung dài hạn là rất cần thiết trong quá trình hệ thống tiếp tục tái cơ cấu và dần tiến tới các chuẩn mực quốc tế. Song song với đó là quá trình đẩy nhanh phát triển thị trường vốn lành mạnh để các doanh nghiệp có thể tiếp cận các vốn vay trung, dài hạn; chỉ vay vốn ngắn hạn từ hệ thống ngân hàng phục vụ cho vốn lưu động trong hoạt động sản xuất kinh doanh. Khi đó, áp lực đối với việc kiểm soát TTTD sẽ giảm đi.

Đây cũng là kỳ vọng của TS. Cấn Văn Lực - Thành viên Hội đồng Tư vấn Chính sách tài chính - tiền tệ quốc gia khi cho rằng, việc thị trường vốn như trái phiếu doanh nghiệp, chứng khoán sớm lành mạnh hóa, trở thành kênh dẫn vốn trung - dài hạn chủ đạo sẽ giúp giảm áp lực vốn tín dụng. Cùng với đó, khi TTTD không còn dấu hiệu tăng trưởng nóng, quỹ đạo ổn định ở quanh mức 10-12%/năm thì NHNN nên cân nhắc lộ trình bỏ “room” tín dụng.

Tuy nhiên theo ông, khi bỏ room tín dụng thì phải có các công cụ chính sách thay thế, như quản lý hệ số an toàn vốn theo Basel II bằng cả tử số và mẫu số, trong đó tử số là vốn chủ sở hữu, còn mẫu số là tín dụng và đầu tư. Khi đó, chính sách sẽ theo thông lệ quốc tế và có tính toàn diện, đầy đủ hơn.

Kế thừa bề dày kinh nghiệm từ ngân hàng mẹ – 6 năm liền được vinh danh là Ngân hàng SME tốt nhất tại Malaysia, ngày 11/12 Ngân hàng Hong Leong Việt Nam (HLB) tiên phong mang đến giải pháp số hóa toàn diện, giúp các hộ kinh doanh an tâm thích nghi với lộ trình chuyển đổi từ thuế khoán sang kê khai.

Giới phân tích cho rằng đà tăng lãi suất gần đây không chỉ mang tính mùa vụ mà phản ánh nhu cầu điều chỉnh cần thiết sau giai đoạn dài mất cân đối giữa tăng trưởng tín dụng và tiền gửi. Yếu tố này sẽ gây áp lực mạnh lên lãi suất trong thời gian tới...

Các ngân hàng sẽ ngừng chấp nhận hộ chiếu làm giấy tờ tùy thân để thực hiện giao dịch thanh toán, rút tiền hoặc sử dụng thẻ đối với khách hàng là công dân Việt Nam kể từ ngày 1/1/2026.

Trong bối cảnh nhu cầu tín dụng tăng tốc mạnh vào những tháng cuối năm nhưng dòng tiền gửi vào hệ thống ngân hàng lại suy yếu, các ngân hàng buộc phải nâng lãi suất huy động và đẩy mạnh phát hành trái phiếu để đảm bảo nguồn vốn cho vay...

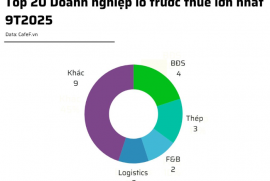

Ngành Bất động sản, Logistics (Cảng biển, Vận tải biển), Thép và F&B chiếm số lượng đông đảo nhất trong danh sách với 4 công ty BĐS, 3 công ty thép, 2 công ty logistics và 2 công ty F&B.