MWG từ 'hàng hiệu' thành 'hàng chợ'

Từng một thời là “hàng hiệu” của nhà đầu tư nước ngoài, nhưng thời gian gần đây mã MWG của CTCP Đầu tư Thế giới di động liên tục bị bán “bán đổ, bán tháo”. Thậm chí, mã cổ phiếu này đối diện nguy cơ bị loại khỏi rổ “danh giá” VNDiamond.

Lỗ lũy kế của BHX gần 8.300 tỷ đồng, tính từ năm 2016 đến hết quý III-2023

Lỗ lũy kế của BHX gần 8.300 tỷ đồng, tính từ năm 2016 đến hết quý III-2023Khối ngoại “bán đổ, bán tháo”

Phiên 31-10, giá CP MWG giảm sàn ngay sau khi kết quả báo cáo tài chính quý III được công bố, từ 40.500 đồng xuống còn 37.700 đồng, tương đương giảm 7%. MWG tiếp tục giảm sàn phiên 1-11 xuống còn 35.100 đồng, trong khi VN Index tăng 11,47 điểm, tương đương tăng 1,12%.

Như vậy, MWG đã giảm 33,3%, tính từ mức giá 52.600 đồng thời điểm cuối tháng 9, so với mức giá tại ngày 1-11. Nếu so với đầu năm, giá CP MWG giảm 20,1%, trong khi chỉ số VN Index chỉ ghi nhận giảm 0,4%.

Nguyên nhân của đợt suy giảm mạnh lần này, ngoài kết quả kinh doanh sa sút còn đến từ hiện tượng “xả hàng” ồ ạt của khối ngoại. Theo thống kê, kể từ đầu quý IV đến nay, MWG bị NĐTNN bán ròng hơn 2.200 tỷ đồng.

Việc khối ngoại liên tục bán ròng đã khiến room ngoại tại MWG bất ngờ trống hơn 4%. Tính đến cuối tuần vừa qua, tỷ lệ sở hữu của khối ngoại tại MWG ghi nhận ở mức 44,62%, tương ứng lượng CP NĐTNN có thể mua thêm hơn 64 triệu đơn vị.

Đây là con số kỷ lục của MWG, bởi mã CP này luôn trong tình trạng hết room trong nhiều năm qua.

Trong quá khứ, MWG chỉ mở room do phát hành CP theo chương trình lựa chọn cho người lao động trong công ty (ESOP), nhưng nhanh chóng được khối ngoại mua lấp đầy 100%. Thậm chí, từng có thời điểm, NĐTNN chấp nhận trả chênh lệch 40-50% so với thị giá trên sàn để mua thỏa thuận ngoài sàn.

Một trong những NĐTNN bán mạnh MWG là Arisaig Asian Fund Limited, quỹ thành viên thuộc Arisaig Partners (Singapore). Trước đó, quỹ đầu tư này xem MWG như “hàng hiệu” khi liên tục thu gom CP từ các quỹ ngoại khác như Dragon Capital, Pyn Elite Fund… thông qua phương thức thỏa thuận, với mức chênh lệch lên đến 20% so với thị giá. Thậm chí, đại diện quỹ còn nhiều lần khẳng định việc đầu tư dài hạn vào MWG và không có tư duy “lướt sóng”.

Tuy nhiên, kể từ giữa tháng 4, quỹ ngoại này đã liên tục bán bớt CP và giảm tỷ lệ sở hữu tại MWG. Tại thời điểm giữa tháng 11, quỹ này chỉ còn 50,5 triệu CP, sau khi bán ròng tổng cộng hơn 52 triệu CP.

Đầu tháng 11, nhóm quỹ liên quan đến Dragon Capital cũng đã bán ra hơn 4,1 triệu CP MWG, giảm sở hữu xuống 6,9%, tương đương 101 triệu CP.

Sau loạt thông tin tiêu cực từ giao dịch của khối ngoại, mới đây, một CTCK đã công bố báo cáo phân tích về MWG. Theo đó, MWG có nguy cơ bị loại khỏi chỉ số VNDiamond do P/E dự phóng 2023 lên tới 147x, vượt gấp 3 lần P/E của nhóm đủ tiêu chuẩn.

Điều này có thể gây áp lực bán lớn từ các quỹ ETF tham chiếu theo rổ chỉ số này. Thị trường hiện có 3 quỹ ETF tham chiếu theo rổ VNDiamond là DCVFM VNDiamond ETF (NAV đạt 17.800 tỷ đồng), MAFM VNDiamond ETF (NAV đạt 290 tỷ đồng) và BVF VNDiamond ETF (NAV đạt 54 tỷ đồng).

Trong đó, quỹ có quy mô lớn nhất là DCVFM VNDiamond ETF ước tính đang nắm giữ khoảng 60 triệu CP MWG. Do vậy, bất kỳ tin tức nào liên quan đến những thay đổi về quy định trong thời gian tới của các quỹ trên đều sẽ làm giá CP MWG biến động mạnh.

Khó “qua cơn bĩ cực”

Theo giới phân tích, việc khối ngoại “tháo chạy” khỏi MWG có thể bắt nguồn từ kết quả kinh doanh đang bên kia “sườn dốc” của doanh nghiệp bán lẻ hàng đầu này. Cụ thể, sau giai đoạn tăng trưởng nóng, lợi nhuận ròng của MWG năm 2022 ghi nhận mức tăng trưởng âm (giảm 16%), tính từ khi niêm yết.

Kết quả này khiến MWG không hoàn thành kế hoạch 2022. Và với kết quả kinh doanh sau 3 quý năm nay, gần như chắc chắn MWG tiếp tục “bể” kế hoạch năm thứ 2 liên tiếp.

Theo báo cáo tài chính quý III, MWG ghi nhận doanh thu và lợi nhuận đạt lần lượt 86.858 tỷ đồng (giảm 15,5%) và 77,5 tỷ đồng (giảm 95,7%). Với kết quả này, MWG mới hoàn thành 64% kế hoạch về doanh thu và 1,8% kế hoạch lợi nhuận cả năm 2023.

Đáng chú ý, nợ vay của MWG tăng đột biến. Tại thời điểm ngày 30-9, tổng nợ vay ngắn và dài hạn của MWG 22.926 tỷ đồng (tăng 38% so với đầu năm), chủ yếu tăng nợ ngắn hạn.

Kết quả kinh doanh bết bát của MWG chịu ảnh hưởng bởi những yếu tố chung của thị trường như lạm phát cao, suy thoái kinh tế toàn cầu dẫn tới sức mua suy giảm.

Kế đến là các yếu tố chủ quan, như chiến lược giảm giá bán kích cầu tiêu dùng khiến lợi nhuận của MWG bị “ăn mòn” gần 80 tỷ đồng sau 9 tháng. Cụ thể, chi phí bán hàng và chi phí quản lý doanh nghiệp chỉ giảm 6% (ở mức 16.206 tỷ đồng) trong khi doanh thu ghi nhận giảm tới gần 16%; tỷ lệ chi phí/doanh thu tăng từ 16,8% lên tới 18,7%.

Một trong những yếu tố được lãnh đạo doanh nghiệp và các cổ đông ngoại đặt kỳ vọng vào MWG là chuỗi BHX. Trước đó, giới phân tích dự báo BHX sẽ đạt điểm huề vốn trong năm 2023.

Nhưng kỳ vọng này chưa thể đến trong năm nay cũng có thể khiến NĐT ngoại thất vọng. Không đạt điểm huề vốn như mong đợi, BHX vẫn đang là "sao quả tạ” của MWG, với số lỗ lũy kế lên đến gần 8.300 tỷ đồng, tính từ năm 2016 đến hết quý III-2023.

Như thường lệ, trong khi cổ đông thua lỗ vì CP đi xuống, Chủ tịch HĐQT Nguyễn Đức Tài lại có những phát ngôn xem thường cổ đông, đó là: “Ai không có đủ niềm tin với doanh nghiệp thì bán ra”.

Không chỉ qua lời nói, ông Tài còn thể hiện qua hành động đăng ký mua vào 1 triệu CP MWG trong khoảng từ 8-11 đến 7-12 với mục đích tăng tỷ lệ sở hữu. Nếu giao dịch thành công, ông Tài sẽ nâng lượng CP nắm giữ lên 36,13 triệu CP, tương đương 2,46%.

Thế nhưng, mới đây, trong buổi họp cập nhật kết quả kinh doanh quý III, ông Tài cho biết bản thân đang có kế hoạch để tăng sở hữu tại MWG nhưng vì quá bận nên chưa có thời gian để đưa ra quyết định.

“Tiền đã có trong tài khoản nhưng lu bu công việc quá nên chưa thể hành động, giá CP cũng đang tăng nhanh" - ông Tài giải thích.

Công ty Cổ phần Beta Media (Beta Group) và Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) đã chính thức ký kết Biên bản Ghi nhớ hợp tác toàn diện, đánh dấu bước phát triển quan trọng trong chiến lược mở rộng hệ sinh thái giải trí gắn liền với các giải pháp tài chính số.

Việc tiếp nhận hồ sơ đối với các thủ tục hành chính nêu trên sẽ chính thức được triển khai từ ngày 20/01/2026.

Ngày 12/01/2026, đánh dấu Ngân hàng số Cake by VPBank tròn 5 tuổi, với cột mốc ấn tượng: đạt 6,2 triệu người dùng, tổng giá trị giao dịch đạt 320.000 tỷ đồng. Có tên trong Top 100 ngân hàng số hàng đầu thế giới năm 2025 do The Asian Banker Global bình chọn.

Luật Thuế thu nhập cá nhân 2025, số 109/2025/QH15 thông qua ngày 10/12/2025 đã bổ sung các nhóm thu nhập mới phải chịu thuế thu nhập cá nhân (TNCN). Trong đó, nhiều khoản thu nhập chịu thuế lần đầu tiên được đưa vào Luật thuế TNCN 2025.

Các nhà phân tích ước tính rằng hơn 200.000 việc làm trong ngành ngân hàng châu Âu sẽ bị đe dọa trong 5 năm tới, trong bối cảnh các ngân hàng ngày càng ứng dụng trí tuệ nhân tạo và đóng cửa nhiều chi nhánh.

Kế thừa bề dày kinh nghiệm từ ngân hàng mẹ – 6 năm liền được vinh danh là Ngân hàng SME tốt nhất tại Malaysia, ngày 11/12 Ngân hàng Hong Leong Việt Nam (HLB) tiên phong mang đến giải pháp số hóa toàn diện, giúp các hộ kinh doanh an tâm thích nghi với lộ trình chuyển đổi từ thuế khoán sang kê khai.

Giới phân tích cho rằng đà tăng lãi suất gần đây không chỉ mang tính mùa vụ mà phản ánh nhu cầu điều chỉnh cần thiết sau giai đoạn dài mất cân đối giữa tăng trưởng tín dụng và tiền gửi. Yếu tố này sẽ gây áp lực mạnh lên lãi suất trong thời gian tới...

Các ngân hàng sẽ ngừng chấp nhận hộ chiếu làm giấy tờ tùy thân để thực hiện giao dịch thanh toán, rút tiền hoặc sử dụng thẻ đối với khách hàng là công dân Việt Nam kể từ ngày 1/1/2026.

Trong bối cảnh nhu cầu tín dụng tăng tốc mạnh vào những tháng cuối năm nhưng dòng tiền gửi vào hệ thống ngân hàng lại suy yếu, các ngân hàng buộc phải nâng lãi suất huy động và đẩy mạnh phát hành trái phiếu để đảm bảo nguồn vốn cho vay...

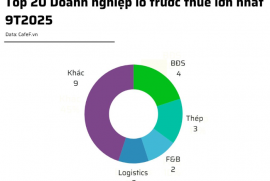

Ngành Bất động sản, Logistics (Cảng biển, Vận tải biển), Thép và F&B chiếm số lượng đông đảo nhất trong danh sách với 4 công ty BĐS, 3 công ty thép, 2 công ty logistics và 2 công ty F&B.